Крах Silicon Valley Bank: как и почему лопнул главный банк техно-стартаперов Кремниевой долины

Автор: Павел Комаровский. 10 марта на финансовых рынках произошел громкий «хлопок»: внезапно лопнул 16-й по размеру банк США – а само банкротство стало вторым по размеру в истории среди американских коммерческих банков. В этой статье мы разбираемся, что произошло, и как это может на всех нас повлиять.

С чего всё начиналось: банк для гиковатых Цукербринов

40 лет назад (в 1983 году) в Калифорнии появился банк, который сделал ставку на стартаперов – он решил обслуживать в основном головастых ребят, которые создавали новые перспективные бизнесы и привлекали много денег у венчурных инвесторов.

Учитывая то, что дело происходило аккурат в Кремниевой долине, а банк назывался Silicon Valley Bank (SVB) – эта бизнес-модель оказалась крайне успешной. Ведь Кремниевая долина стала настоящей колыбелью для быстрорастущих технологических компаний, которые следующие несколько десятков лет гребли деньги буквально лопатой (и часть из них, конечно же, клали в банк).

Говорят, Боб Медеарис придумал запилить Silicon Valley Bank во время игры в покер с другим со-основателем банка – Биллом Биггерстаффом. Неплохой у них all-in получился, надо сказать!

Говорят, Боб Медеарис придумал запилить Silicon Valley Bank во время игры в покер с другим со-основателем банка – Биллом Биггерстаффом. Неплохой у них all-in получился, надо сказать!

В 2020–2021 годах технологическая отрасль в США переживала очередной бум: под лозунгом борьбы с ковидом в финансовую систему вбрасывались беспрецедентно гигантские объемы денег, и существенная их часть шла именно на финансирование «модных» быстрорастущих тех-компаний. Индекс Nasdaq-100 за эти два года вырос практически вдвое, а стартапы наперегонки проводили первичные выпуски акций (IPO) и привлекали бабло напрямую у венчурных инвесторов в промышленных масштабах.

Неудивительно, что бизнес обслуживающего всех этих техностартаперов банка SVB тоже рос как на дрожжах. Объем депозитов его клиентов за этот период более чем утроился (как и котировки акций банка) и достиг к началу 2022 года примерно 200 миллиардов долларов – так что Silicon Valley Bank стал аж 16-м по размеру банком в США (и вторым в Калифорнии).

Как говорится – ничто не предвещало беды…

Как говорится – ничто не предвещало беды…

Любой банк, конечно, рад, когда ему несут много денег. Но с большими бабками приходит и большая ответственность: надо решить, куда их вложить – чтобы они зарабатывали приятную прибыль в карман владельцам этого банка. И вот тут как раз становится интересно!

Лаура Изуриета, глава отдела рисков в Silicon Valley Bank, благоразумно уволилась из банка еще в апреле 2022 года, и на ее позицию не могли найти человека почти целый год (совпадение? не думаю!)

Лаура Изуриета, глава отдела рисков в Silicon Valley Bank, благоразумно уволилась из банка еще в апреле 2022 года, и на ее позицию не могли найти человека почти целый год (совпадение? не думаю!)

Что делать с деньгами, Лебовский?

Классическая бизнес-модель любого банка – это набрать побольше депозитов под ставку поменьше, и раздать эти деньги надежным компаниям в виде кредитов под ставку побольше. В случае с Silicon Valley Bank это оказалось немного проблематично: большинство этих ваших стартапов из Кремниевой долины не сильно похожи на «надежные бизнесы» (там у ребят в основном красивые картинки с обещанием бурного роста выручки в будущем – а не стабильные денежные потоки и крепкие залоги). Да и недостатка в деньгах у них особого не было: как я писал выше, в 2020–2021 гг. инвесторы разве что в очередь не выстраивались, чтобы отсыпать таким стартаперам бабло буквально мешками.

Поэтому SVB решил, что деньги будет логично вложить на фондовом рынке. Нет, конечно, они не пошли покупать акции Теслы с плечом – это было бы уж слишком. Но вот купить надежные облигации от правительства США (US Treasuries), или долговые ипотечные бумаги с годным обеспечением в виде недвижки – почему бы и нет?

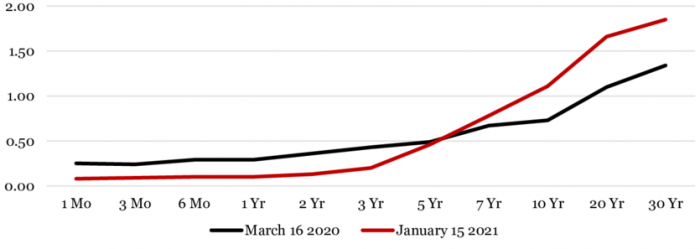

А теперь давайте вспомним, какую доходность давали надежные долларовые облигации в тот период:

Доходность американских гособлигаций в процентах (вертикальная шкала) в зависимости от их срока погашения (горизонтальная шкала) в 2020–2021 годах (источник)

Доходность американских гособлигаций в процентах (вертикальная шкала) в зависимости от их срока погашения (горизонтальная шкала) в 2020–2021 годах (источник)

Ставку процента Федрезерв США тогда утопил практически в ноль (во имя спасения экономики от ковидных ужасов), так что размещение денег в надежные US Treasuries на горизонте года-другого приносило примерно ноль доходности.

Вот банкиры из Silicon Valley Bank и подумали, что инвестируя под 0% – сильно много на хлеб с маслом не заработаешь (а им ведь еще надо оплачивать все текущие расходы: зарплату сотрудникам, аренду офисов, и так далее). Решение нашлось простое – банкиры просто ухнули львиную долю имеющихся средств в более длинные бумаги со сроком погашения 5–10 лет (по большей части – ипотечные), которые на тот момент имели доходность чуть выше 1,5% годовых. При том, что своим клиентам они по привлеченным депозитам почти никакую доходность не платили – неплохая маржа, правда?

Как растущие ставки убили облигации

Любой финансист знает: покупая длинные облигации, ты принимаешь на себя риск роста процентных ставок. Если ты купил длинную облигацию в период низких ставок, а потом ставки резко выросли – то, выражаясь в терминах Томми из фильма Snatch, «You are PROPER FUCKED».

Выражение лица инвестора в длинные облигации в 2022 году

Выражение лица инвестора в длинные облигации в 2022 году

Почему так происходит? Невидимая рука рынка, епт!

- Источник(и):

- Войдите на сайт для отправки комментариев

Сайт о нанотехнологиях #1 в России

Сайт о нанотехнологиях #1 в России